Kamu mungkin pernah mendengar istilah startup Unicorn, yang merupakan sebutan untuk startup dengan valuasi di atas US$1 miliar (lebih dari Rp14 triliun). Namun pertanyaannya, apa sebenarnya pengertian dari valuasi startup? Bagaimana cara menghitungnya?

Pengertian valuasi startup

Valuasi adalah nilai ekonomi dari sebuah bisnis. Apabila ada sebuah perusahaan yang mempunyai valuasi Rp1 triliun, maka siapa pun yang ingin mengakuisisi penuh perusahaan tersebut harus mempersiapkan uang minimal Rp1 triliun. Angka valuasi ini biasanya dijadikan acuan untuk mengukur seberapa besar potensi bisnis sebuah perusahaan.

Sebagai founder suatu startup, kamu perlu menghitung valuasi demi menentukan persentase saham yang akan diberikan kepada investor saat terjadi pendanaan. Valuasi ini juga penting untuk menentukan harga jual startup kamu apabila terjadi merger atau ada perusahaan lain yang tertarik untuk mengakuisisi startup milikmu.

Valuasi startup versus bisnis konvensional

Metode perhitungan valuasi startup sebenarnya serupa dengan bisnis konvensional. Namun, karena startup pada tahap awal biasanya belum mendapat pemasukan atau keuntungan (yang biasanya menjadi dasar perhitungan valuasi), maka perlu ada sedikit penyesuaian.

Untuk menghitung valuasi perusahaan konvensional, hal-hal berikut biasanya ikut dipertimbangkan:

- Nilai perusahaan di bursa saham (market cap).

- Nilai dari jenis saham lain yang dimiliki perusahaan (misal: saham preferen, minority interest).

- Utang perusahaan.

- Uang tunai yang dimiliki perusahaan.

Dari variabel-variabel tersebut, valuasi perusahaan bisa didapat dengan rumus:

Valuasi = (Nilai Saham + Utang) – Uang Tunai

Lalu bagaimana dengan startup yang belum mempunyai pendapatan dan laba? Biasanya, founder ataupun calon investor akan mempertimbangkan hal-hal seperti berikut:

- Jumlah dan nominal transaksi.

- Jumlah pengguna.

- Teknologi produk.

- Kualitas tim.

- Kompetitor.

Perbedaan istilah valuasi Pre-Money dan Post-Money

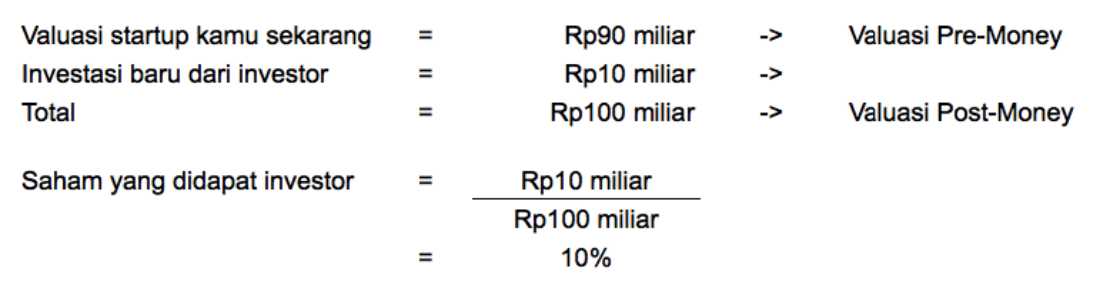

Dalam perhitungan valuasi startup ada dua istilah penting yang harus kamu pahami, yaitu valuasi Pre-Money dan Post-Money. Sederhananya, valuasi Pre-Money adalah “harga” dari sebuah startup sebelum mendapatkan investasi, dan valuasi Post-Money adalah “harga” startup setelah investasi terjadi.

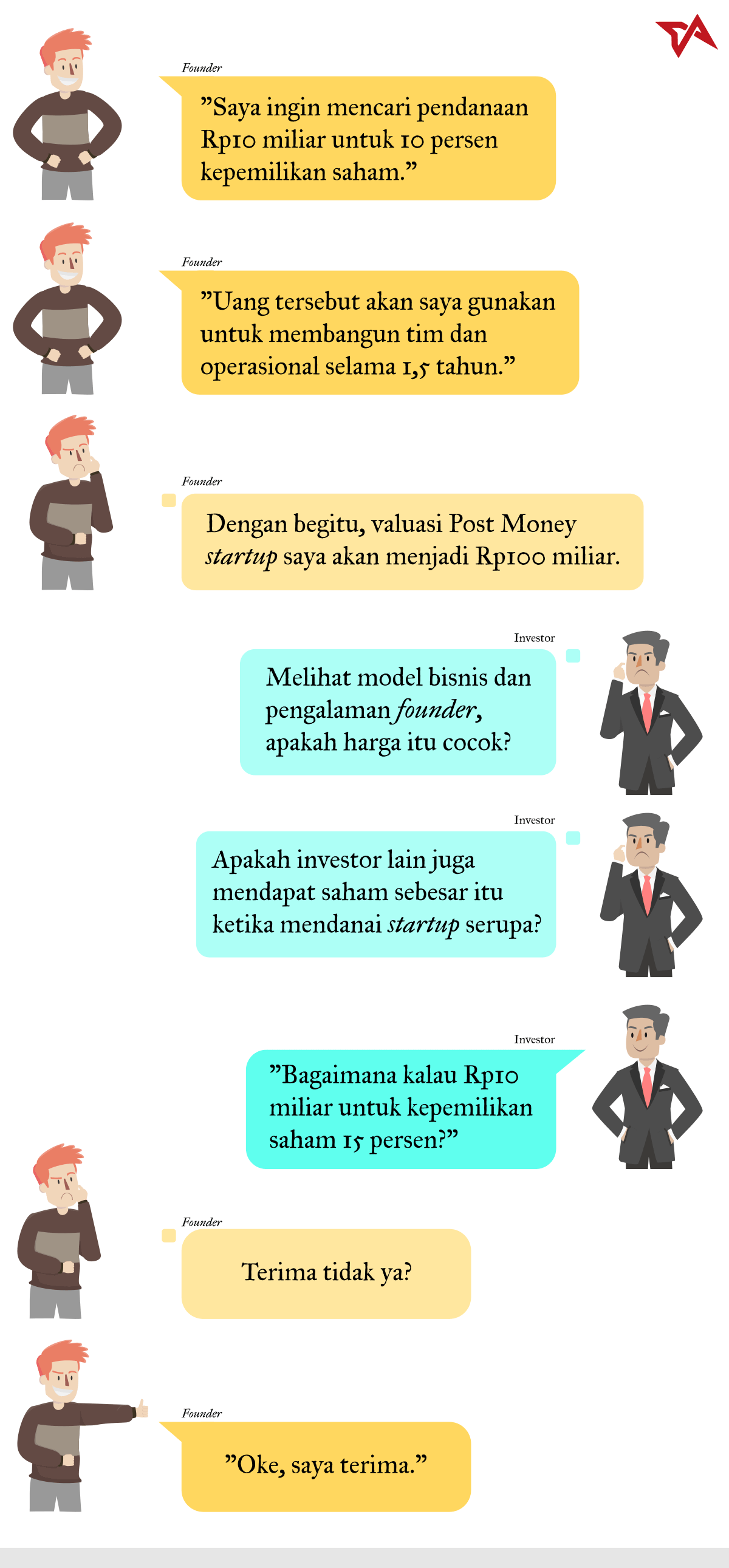

Berikut ini adalah contoh sederhana untuk memahami perbedaan valuasi Pre-Money dan Post Money:

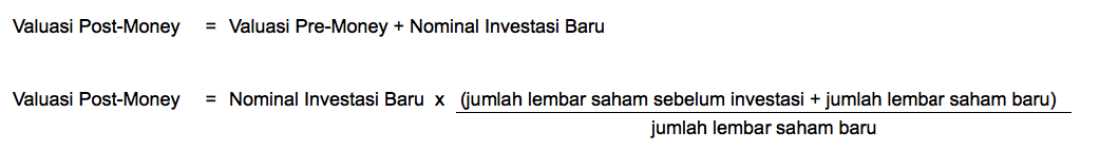

Lalu bagaimana apabila sebuah startup telah mempunyai beberapa investor dan hendak mendapat pendanaan baru? Bagaimana cara menghitung persentase sahamnya?

Untuk itu, kamu harus menemukan jumlah lembar saham baru yang harus diterbitkan dengan rumus berikut:

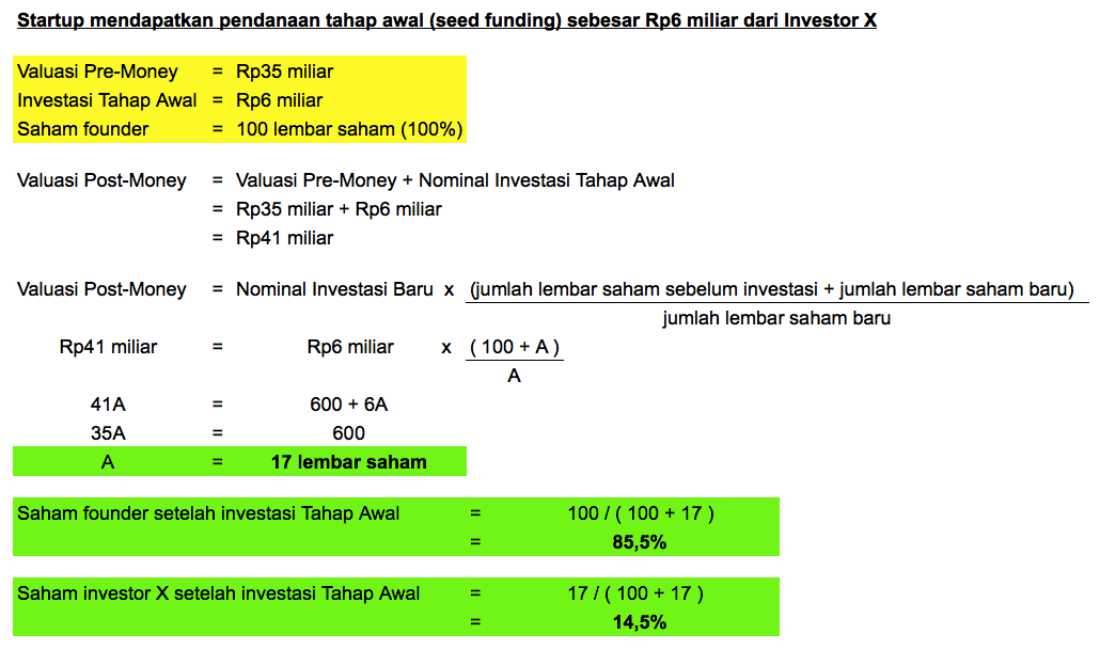

Contoh perhitungan dilusi saham berdasarkan valuasi startup

Dilusi adalah penyusutan persentase kepemilikan saham dari suatu pihak yang disebabkan oleh penerbitan saham baru. Berikut adalah contoh perhitungan valuasi Post-Money dan perhitungan kepemilikan saham setelah investasi tahap awal (seed funding).

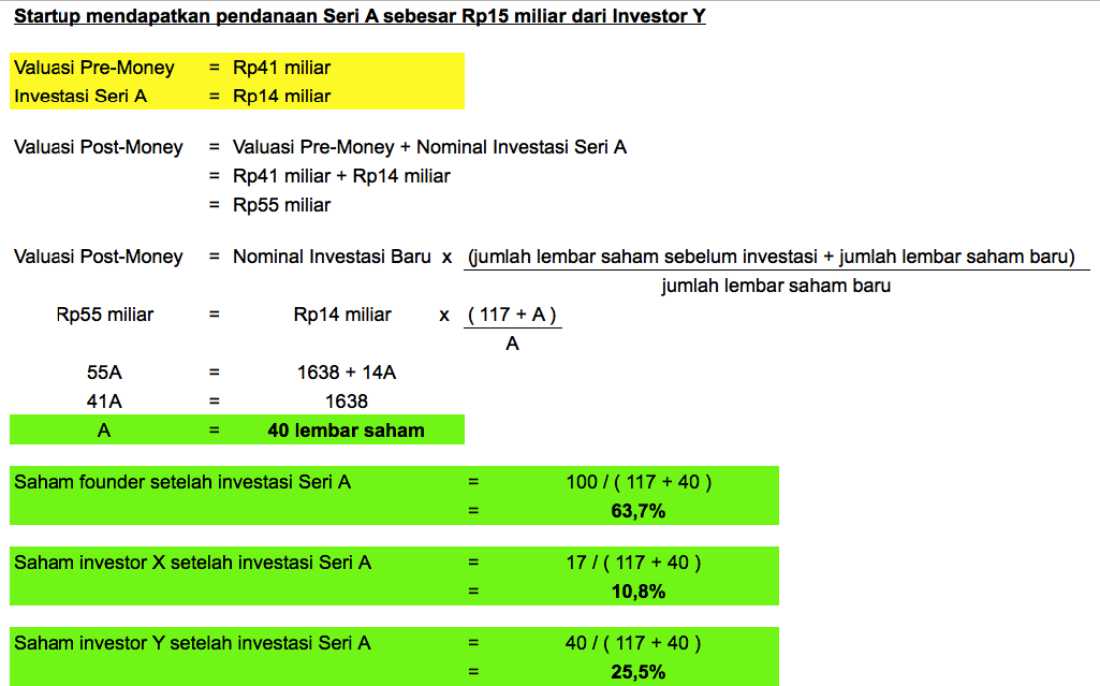

Misalkan setelah itu, startup tersebut mendapatkan pendanaan Seri A. Maka:

- Valuasi Post-Money dari pendanaan tahap awal di atas menjadi valuasi Pre-Money untuk pendanaan Seri A.

- Lembar saham yang sebelumnya hanya 100, kini telah bertambah menjadi 117.

Berikut adalah perhitungan kepemilikan saham untuk founder dan masing-masing investor.

Jenis saham yang bisa diberikan oleh founder kepada investor pun ada bermacam-macam, antara lain:

- Common stock (saham umum) merupakan jenis saham yang paling umum. Pemilik saham ini mempunyai hak suara dalam pengambilan keputusan dan bisa ikut mendapat pembagian dividen (keuntungan).

- Sedangkan pemilik preferred stock (saham preferen) akan mendapat hak-hak khusus yang tidak dipunyai pemilik saham biasa. Hak khusus tersebut bisa berupa prioritas untuk mendapatkan uangnya kembali ketika perusahaan bangkrut dan harus menjual aset, atau mendapat prioritas untuk menerima dividen. Namun pemilik saham preferen biasanya tidak mempunyai hak suara untuk menentukan kebijakan perusahaan.

Dari perhitungan di atas, kamu bisa melihat bahwa meski baru mendapat pendanaan total Rp20 miliar (Rp6 miliar saat seed funding dan Rp14 miliar saat Seri A), sebuah startup bisa mempunyai valuasi Post Money sebesar Rp55 miliar. Nominal dari valuasi cenderung akan selalu lebih besar dibanding jumlah pendanaan.

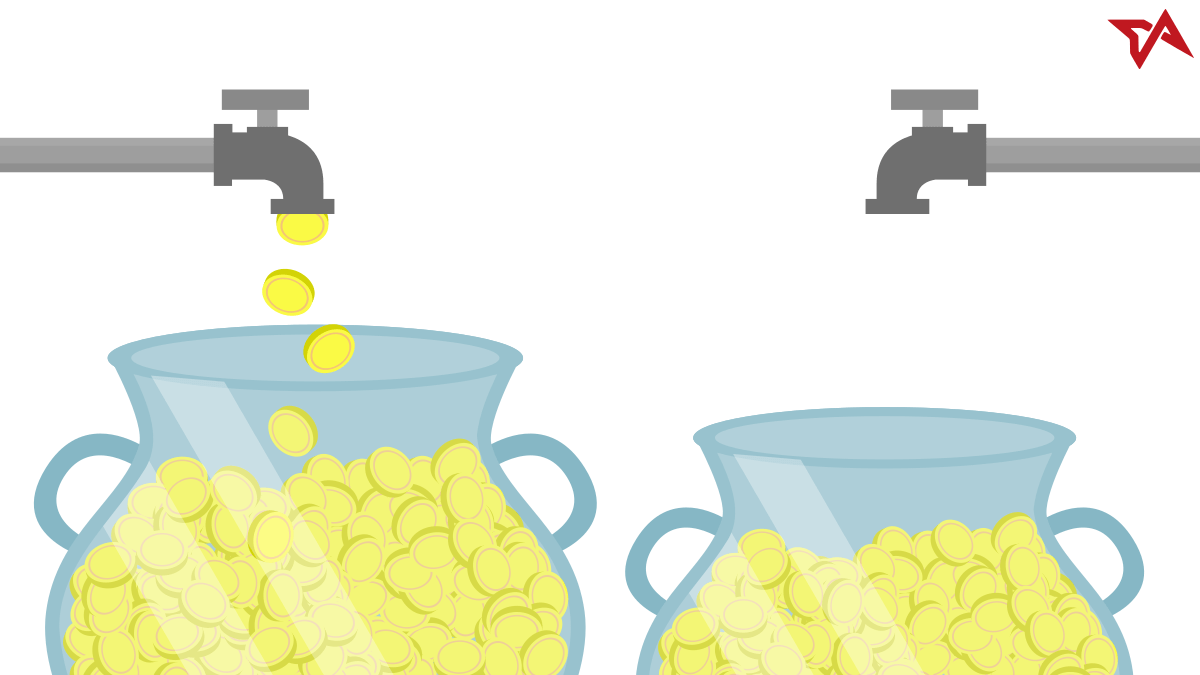

Bila diibaratkan, jumlah pendanaan itu seperti volume air, sedangkan valuasi adalah volume dari bejana yang menampung air tersebut. Apabila ada penambahan air (pendanaan), maka volume air yang tertampung di dalam bejana (valuasi) akan semakin penuh.

Situasi tersebut membuat kapasitas bejana tidak lagi representatif, sehinga harus diganti dengan bejana yang lebih besar (penghitungan valuasi kembali). Itulah mengapa biasanya penambahan nilai valuasi terjadi ketika ada pendanaan baru yang akan didapat oleh sebuah startup.

Tentukan valuasi atau nominal pendanaan terlebih dahulu?

Menurut beberapa pakar, seorang founder startup lebih baik fokus pada apa yang terbaik untuk bisnisnya saat ini, dan mulai dari menghitung berapa pendanaan yang perlu ia dapatkan. Valuasi startup seharusnya hanya dianggap sebagai hasil dari perhitungan nominal pendanaan yang dibutuhkan tersebut.

Berikut adalah beberapa hal yang harus kamu perhatikan dalam menentukan nominal target pendanaan:

- Memperkirakan waktu yang harus dilalui sampai sebuah startup bisa mendapatkan pendanaan berikutnya. Untuk startup tahap awal, biasanya berkisar antara 12-18 bulan.

- Dalam rentang waktu tersebut, kamu harus bisa mengembangkan sejumlah metrik penting (key metric), seperti jumlah pengguna dan transaksi yang berulang (repeat transaction).

- Menghitung berapa uang yang akan dihabiskan dalam jangka waktu tersebut. Sebuah startup biasanya akan menghabiskan dana yang besar dalam berinvestasi pada karyawan dan teknologi.

- Menyesuaikan agar nilai valuasi yang dihasilkan nanti tidak berbeda jauh dengan valuasi startup lain di Indonesia.

Cara menghitung valuasi Pre-Money untuk startup tahap awal

Untuk menentukan valuasi Pre-Money, sebenernya ada dua jenis perhitungan, yaitu:

- Menggunakan metodologi, seperti Discounted Cash Flow, Comparable, dan Berkus, yang akan dijelaskan di bawah.

- Tanpa metodologi, atau yang biasa disebut dengan istilah Pricing. Founder hanya perlu menghitung jumlah pendanaan yang mereka perlukan dan saham yang rela mereka berikan, lalu melakukan negoisasi dengan sang investor.

Pada kenyataannya, untuk startup tahap awal, kebanyakan founder dan investor di Indonesia lebih sering menggunakan teknik Pricing ini dalam menentukan valuasi startup.

Hal ini terjadi karena perusahaan modal ventura (VC), yang biasa memberi pendanaan kepada startup, memang mengincar keuntungan dari penjualan kembali saham yang mereka miliki. Karena itu, mereka cenderung memperkirakan berapa harga jual yang tepat untuk startup tersebut di kemudian hari, ketika hendak memberi pendanaan.

Hal ini berbeda dengan investor konvensional yang biasanya memberikan pendanaan kepada perusahaan untuk meraih keuntungan dari pembagian laba (dividen).

“Penentuan valuasi untuk startup lebih seperti seni (art) dibanding sains,” ujar seorang investor dari perusahaan modal ventura kepada Tech in Asia Indonesia. Untuk memberikan acuan dalam menentukan harga yang pantas, para VC biasanya akan menggunakan metode-metode penentuan valuasi yang ada.

Perbedaan perhitungan valuasi startup di berbagai fase

1. Tahap Awal

- Di tahap ini kamu bisa mendapat pendanaan tahap awal (seed funding) dari inkubator, angel investor, atau perusahaan modal ventura (VC).

- Mayoritas VC tanah air biasanya akan menggunakan metode Comparable, Multiple, atau menentukan valuasi berdasarkan fase perkembangan startup di tahap ini. Beberapa dari mereka ada yang menggunakan lebih dari satu metode, lalu mencari rata-rata valuasi yang dihasilkan dari metode-metode tersebut.

- Kualitas tim merupakan sesuatu yang penting di tahap ini. Karena itu, founder yang telah mempunyai latar belakang dan pengalaman yang baik berpotensi mendapatkan pendanaan dan valuasi lebih besar.

- Di tahap ini, biasanya startup akan memberikan saham sekitar 10-15 persen kepada investor. Namun ada juga startup yang setelah bernegosiasi bisa hanya memberikan 5-10 persen saham, atau justru memberikan saham di atas 15 persen.

- Beberapa VC juga cenderung memilih opsi obligasi konvertibel (convertible note) di tahap ini. Obligasi konvertibel merupakan utang yang bisa dikonversi menjadi kepemilikan saham dalam jangka waktu tertentu (biasanya ketika startup mendapat pendanaan lanjutan).

- Apabila startup yang memberi obligasi konvertibel gagal mendapat pendanaan lanjutan, mereka harus mengembalikan utang tersebut beserta bunganya. Sebenarnya VC tidak terlalu menginginkan hal tersebut, karena keuntungan dari bunga terlalu kecil untuk model bisnis mereka. Pada umumnya, VC akan tetap mengubah pendanaan mereka menjadi saham dan membantu startup tersebut mendapat pendanaan lanjutan.

- Bila VC menerima tawaran obligasi konvertibel, maka kamu tidak perlu menentukan valuasi pada saat itu. Kamu baru harus menentukan valuasi ketika mendapat pendanaan selanjutnya.

2. Tahap Berkembang

- Di tahap ini, kamu bisa mendapat pendanaan Seri A, Seri B, dan selanjutnya dari para investor.

- Karena di tahap ini startup biasanya sudah mempunyai pendapatan atau pengguna dengan jumlah yang cukup banyak, VC bisa lebih bebas menggunakan beberapa metode, seperti Comparable, Multiple, Discounted Cash Flow, atau Venture Capital Method.

3. Tahap Exit

- Di tahap ini, kamu bisa mempertimbangkan antara melakukan merger, diakuisisi perusahaan lain, atau masuk bursa saham. Beberapa founder dan investor pun bisa melakukan exit tanpa menerima uang, namun mereka justru menerima sebagian saham dari perusahaan yang mengakuisisi (seperti yang terjadi antara Uber dan Grab di Asia Tenggara).

- Apabila ada perusahaan yang ingin mengakuisisi untuk selanjutnya menjalankan bisnis tersebut, kamu bisa menentukan valuasi atau harga jual dengan metode Comparable dan Discounted Cash Flow.

- Apabila ada perusahaan yang ingin melakukan akuisisi karena tim kamu (acqui-hire) dan akan menutup layanan tersebut setelah akuisisi, mereka biasanya akan membayar sesuai dengan jumlah tim yang akan mereka pertahankan.

Baca Juga: 11 Macam Metode untuk Menghitung Valuasi Startup

Sekedar klarifikasi saja bahwa artikel ini diambil dan post ulang dari id.techinasia.com yang merupakan situs media startup terbesar di asia. Jika anda membutuhkan informasi terbaru soal startup silahkan berlangganan artikel berita premium di id.techinasia.com

1 Comments